Mi a működési keret, és mire szolgál?

2024. szeptember 13.

A működési keret olyan eszközök, eljárások és piaci műveletek összessége, amelyekkel az EKB Kormányzótanácsa érvényre juttatja monetáris politikai alapállását. Célja a rövid lejáratú pénzpiaci kamatlábak irányítása, szoros összhangban a Kormányzótanács által meghatározott irányadó kamatokkal.

Hogyan kapcsolódik a működési keret a Kormányzótanács monetáris politikai döntéseihez?

A működési keret érvényre juttatja – de nem zavarhatja meg – a kívánt monetáris politikai alapállást. Tehát a keret bármely módosítása független a Kormányzótanács által a rendszeres monetáris politikai üléseken hozott döntésektől. A működési keret 2024. márciusi módosítása a központi banki likviditásnyújtás módját érinti, mivel a bankrendszerben meglevő többletlikviditás – noha a következő években jelentős marad – fokozatosan csökken.

A monetáris politikai alapállásra vonatkozó döntések – amelyeket elsősorban az EKB irányadó kamatlábainak mértéke határoz meg, kivéve, ha elérik vagy megközelítik az effektív alsó határértéket – világosan elkülönülnek attól, ahogy az eurorendszer végrehajtja e döntéseket. Az alapállásra vonatkozó döntéseket viszont az EKB monetáris politikai stratégiája határozza meg.

Miért vizsgáltuk felül a működési keretet?

A nagy pénzügyi válság előtt az EKB azzal a céllal folytatta monetáris politikáját, hogy éppen elegendő likviditást biztosítson a bankoknak forrásigényük kielégítéséhez, amely főként a lakosság bankjegyigényéből és más autonóm tényezőkből származott (ezek forrása az EKB monetáris politikájának közvetlen ellenőrzésén kívül eső likviditási tényezők, például kormányzati betétek), valamint ahhoz volt szükséges, hogy a kötelező tartalékképzési követelményt teljesíteni tudják.

A jelentős gazdasági átrendeződéseknek és az EKB irányadó kamatlábaira vonatkozó effektív alsó határértékek elismerésének eredményeképpen az eurorendszer a nagy pénzügyi válság kirobbanása óta számos új eszközt bevet árstabilitási célja eléréséhez. Ennek következtében a bankok strukturális igényeit jóval meghaladó szintekre emelkedett a likviditás. A bankok tartalékképzési hajlandósága is nagyobb lett, mivel a szokásos minimális forrásigényüket meghaladó mértékű likviditási tartalék mellett döntöttek, többek között a szabályozói követelmények teljesítése érdekében. De mivel a likviditás mennyisége egyébként is igen jelentős volt a rendszerben, már nem volt jelentősége annak a kérdésnek, hogy a bankok miként tudják fedezni az igényt.

Az eurorendszer mérlegnormalizálásának 2021. decemberi megkezdése után a pénzügyi rendszerben lévő likviditás, illetve tartalék mértéke némi késéssel csökkenni kezdett. A többletlikviditás további apadásával párhuzamosan a bankoknak egyre többet kell tenniük a forrásigény fedezéséért. Ezért a Kormányzótanács felülvizsgálta a működési keretet, hogy megoldást találjon a bankok jövőbeli likviditási helyzetére. A vizsgálat arra irányult, hogy a keret az eurorendszer mérlegének normalizálódásával is megfelelő maradjon, igazodjon az új környezethez, és a jövőben is biztosítsa a monetáris politikai döntések eredményes végrehajtását.

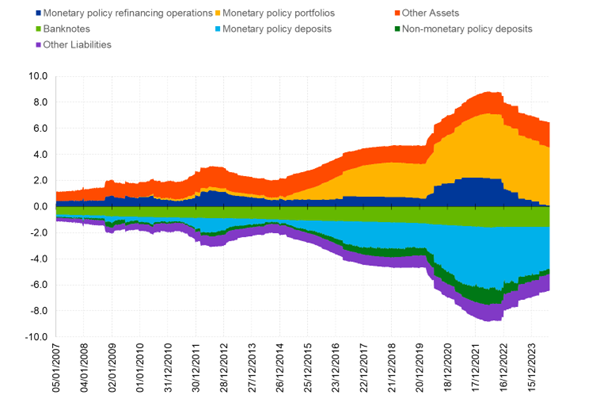

Ábra:

Az eurorendszer egyszerűsített konszolidált mérlegének alakulása 2007 óta

(billió EUR, heti adatok)

Forrás: EKB

Mi a felülvizsgálat eredménye?

Az EKB 2024. március 13-án közleményben ismertette a felülvizsgálat eredményét. Alább felsorolunk néhány főbb jellemzőt:

- A Kormányzótanács a jövőben is a betéti rendelkezésre állás kamatlábán (DFR) keresztül irányítja a monetáris politika alapállását. A rövid lejáratú pénzpiaci kamatok esetében arra számít, hogy a DFR közelében alakulnak, ugyanakkor némi volatilitás tolerálható, amennyiben nem zavarja meg a szándékolt monetáris politikai alapállásra vonatkozó jelzést.

- Az eurorendszer széles eszköztár alkalmazásával nyújt likviditást, többek között a rövid lejáratú hitelműveletekkel (azaz irányadó refinanszírozási műveletekkel – MRO) és a három hónapos, hosszabb lejáratú refinanszírozási műveletekkel (LTRO), valamint a későbbiekben a strukturális, hosszabb lejáratú műveletekkel és egy strukturális értékpapír-portfólióval. A strukturális műveletekre vonatkozó további információkat lásd lent.

- Az MRO-k és a három hónapos LTRO-k továbbra is rögzített kamatú, teljes allokációjú tendereljárással zajlanak. Ez azt jelenti, hogy a bankok e műveletek keretében történő hitelfelvétel iránti igényét rugalmasan elégítik ki, feltéve, hogy elegendő, továbbra is széles körű elfogadható fedezettel rendelkeznek.

- A Kormányzótanács központi szerepet szán az MRO-knak és a három hónapos LTRO-knak a bankok finanszírozási igényének a kielégítésében. A partnerkör általi felhasználásuk a monetáris politika zökkenőmentes menetének szerves része.

- 2024. szeptember 18-án az MRO és a DFR kamatrése a korábbi 50 bázispontról 15 bázispontra csökkent. A szűkebb kamatrés a heti műveletekben való ajánlattételt ösztönzi, így a rövid lejáratú pénzpiaci kamatok a DFR közelében valószínűsíthetők, emellett határt szab a rövid lejáratú potenciális pénzpiaci kamatvolatilitás terének. Teret hagy ugyanakkor a pénzpiaci aktivitásnak, és ösztönzőket teremt a bankoknak, hogy piaci alapú finanszírozási megoldásokat keressenek. Az aktív oldali rendelkezésre állás (MLF) konstrukciója is kiigazításra kerül oly módon, hogy az MLF-kamatláb és az MRO-k kamata közötti rés 25 bázisponton változatlan maradt.

Új strukturális műveletek

Az eurorendszer széles eszközskálát alkalmazva biztosítja a központi banki tartalékokat, hogy hatékony, rugalmas és megbízható likviditási forrást kínáljon a bankoknak, ezzel támogatva a pénzügyi stabilitást. Az eszközök közé tartoznak a rövid lejáratú hitelműveletek, nevezetesen az MRO-k és a három hónapos LTRO-k. A későbbiekben, amikor az eurorendszer mérlege – a korábbi kötvényállományokat figyelembe véve – ismét tartósan bővülni kezd, új hosszabb lejáratú strukturális refinanszírozási műveleteket és euroövezeti értékpapírokból álló strukturális portfóliót is bevezetünk.

A strukturális refinanszírozási műveletek és a strukturális értékpapír-portfólió kalibrálása a 2024 márciusában bejelentett alapelveknek megfelelően zajlik majd úgy, hogy a monetáris politika alapállásának megzavarását elkerüljük. A fenti műveletek lényegesen hozzájárulnak a bankszektor autonóm tényezőkből és a tartalékkötelezettségből származó strukturális likviditási igényeinek fedezéséhez. Az autonóm tényezők és a tartalékkötelezettség strukturális likviditási hiányt idéz elő a bankszektorban. Ezt jelenleg az eurorendszer régebbi kötvényportfóliói pótolják, így egyelőre nincs szükség ilyen strukturális műveletekre. Mivel azonban az eszközvásárlási programok keretében vásárolt régebbi kötvényportfóliók a Kormányzótanács monetáris politikai döntéseinek megfelelően kifutnak, a banki tartalékokat a bankjegyek iránti kereslet és más autonóm tényezők egyre inkább felemésztik. Az eurorendszer monetáris politikai műveleteinek egy ponton ismét tartós bővülésre lesz szükségük ahhoz, hogy lépést tartsanak a strukturális likviditási igények várható növekedésével. Ekkor jön majd el az ideje annak, hogy megbízható likviditási forrásként bevezessük az új strukturális műveleteket.

Miben különbözik a strukturális portfólió a jelenlegi kötvényállomány-portfólióktól?

A strukturális portfólió eltér a monetáris politikai portfóliótól, és más célokat szolgál. Az eszközvásárlási program (APP) és a pandémiás vészhelyzeti vásárlási program (PEPP) monetáris politikai portfóliói a monetáris politika alapállásának lazítását szolgálták olyan időszakban, amikor a kamatokat visszafogta az effektív alsó határérték. A PEPP kettős célt szolgált, egyszersmind támogatta a monetáris politikai transzmissziót is. A strukturális portfólió célja, hogy tartós likviditást biztosítson a banki tartalékok iránti strukturális igény kielégítésére. A strukturális műveleteknek tehát az a rendeltetésük, hogy érvényre juttassák, ne pedig irányítsák a monetáris politika alapállását. Így a strukturális portfólió összetétele eltérhet a monetáris politikai portfóliókétól. Az EKB mélyreható elemzésnek veti majd alá az új strukturális műveletek – többek között a hosszabb lejáratú strukturális refinanszírozási műveletek és értékpapír-portfólió – kialakítását.

Hogyan épülnek majd be az éghajlatváltozással kapcsolatos szempontok a strukturális műveletekbe?

A működési keretet az EKB elsődleges megbízatásának sérelme nélkül úgy alakítjuk ki, hogy az éghajlatváltozással kapcsolatos szempontok is helyet kapjanak a strukturális monetáris politikai műveletekben. Amennyiben a működési keret különféle konfigurációi egyaránt hozzájárulnak a monetáris politikai alapállás eredményes megvalósításához, a működési kerettel szemben elvárás, hogy előmozdítsa az EKB másodlagos célja, az Európai Unió általános gazdaságpolitikájának támogatása érdekében folyó munkát – különös tekintettel a zöld gazdaságra való áttérésre – az EKB elsődleges, árstabilitási céljának sérelme nélkül.

Ez összhangban áll az EKB azon szándékával is, hogy a 2024. január 30-i sajtóközleményben bejelentettek szerint fokozza a zöld átállásra, valamint az éghajlati és természeti kockázatokra összpontosító munkát. 2024-re és 2025-re három kiemelt területet jelöltünk ki, ezek a zöld átállás következményei, az éghajlatváltozás fizikai hatása, valamint a természeti kockázatok szerepe a gazdaság és a pénzügyi rendszer szempontjából. Ehhez kapcsolódóan az EKB megbízatása keretein belül meg fogja vizsgálni, hogy az átállás szempontjából szükség van-e monetáris politikai eszközeinek és portfólióinak további módosítására.

Az EKB az új hosszabb távú refinanszírozási műveletek és új strukturális portfólió kialakításával kapcsolatos mélyreható elemzése során kitér majd az említett éghajlati szempontokra is.